从10.98%到1.35%,看30年存款变迁

第一财经 2024-07-30 11:13:41

7月28日,黄亚在银行的一笔大额存单到期。客户经理打电话告诉她,这笔存入时利率在3%以上的大额存单,如果续存三年,最新利率只有1.75%。

这并非个例。7月25日,中国工商银行、中国农业银行、中国银行、中国建设银行、中国邮政储蓄银行、中国交通银行分别宣布下调人民币存款挂牌利率。3个月、半年、一年整存整取存款挂牌利率均下调10个基点,至1.05%、1.25%、1.35%;二年、三年、五年整存整取存款挂牌利率均下调20个基点,至1.45%、1.75%、1.8%。7月29日,兴业银行、光大银行等10家股份制银行跟降,存款挂牌利率多调至2%以下。至此,国有大行及大部分股份行挂牌存款利率已基本进入“1时代”。

对于黄亚而言,目前1字头的利率只是她30年前存款的零头。她至今还清晰地记得,1993年时她存的银行定期存款利率高达11%以上。当时她工作一年攒下1000元,基本全部放入银行存折。

30年间,中国的银行体系发生着翻天覆地的变化,而个人手中的一张张存单也成为经济变迁大浪潮下的一个个缩影。近30年来,存款利率发生了什么变化?居民的理财方式又有哪些时代特点?第一财经记者采访了三位不同年代的“理财者”。

30年,从10.98%到1.35%

每个人对于存款的记忆,似乎都刻有特殊的时代烙印。

对于今年54岁的黄亚而言,存款曾经是她安全感和底气的来源。她至今还清晰地记得,刚开始参加工作没多久,家里人就早早向她传授了存款的神奇魔力。存进100元,第二年本金和利息就变成110元,再过一年变成122元。

在1992年~2000年间,每个月发了工资后,黄亚做的第一件事就是把工资中的100元存进银行,100元的复利成为独属于她的“数字游戏”。“无数”个100元累积,到了2000年,她的本金和利息已经接近2万元,刚好成为她的小家庭第一套房产的购房资金,身在三线城市的她买下了一套70平米的商品住宅安了家。

虽然2000年以后,存款利率开始波动下行,但黄亚对存款的依赖还在持续,并成为她此后20多年的习惯。她的存款期限也开始越来越长,从1年、2年到5年。

与黄亚不同,上世纪80年代末出生的徐林对存款的感觉更为复杂。从他记事起,小时候最开心的事就是拿到压岁钱后,爸妈带着他去银行存钱。银行存折交给爸妈保管,而每年的利息就是他的零花钱。

但不久之后,虽然压岁钱越存越多,这笔零花钱却日渐“捉襟见肘”。在徐林的印象中,8岁时,他的零花钱达到阶段性高峰30元后,9岁突然“跌”到了28元。而随后几年,他的零花钱一度下降到个位数。

也许是幼年被存款伤害的“痛苦”记忆,徐林工作后告别了存款,开始信奉积极投资。凭借对股市敏锐的“嗅觉”,他在上涨行情中收获颇多。而立之年的他,仍有30%的资金配置在股市、基金等中高风险投资上,剩余的是理财、保险,存款占比仍然不高。

和他们相比,1996年出生的丁珊则对存款从嫌弃到“真香”。有记忆以来,在旁人的只言片语中,丁珊对存款的印象就是“跑不赢通胀”“贬值”等负面标签。在她早前的认知中,最厉害的投资是大城市的房产,周围最不缺的就是在大城市买房后“暴富”的案例。而最失败的投资则是把钱“呆”放银行“吃息”。

但进入工作以后,丁珊对存款的印象慢慢转变,从“真土”变成“真香”。

第一次意识到存款“真香”是在2022年。当时,她工作多年大部分的资金都放在理财和基金中,在突如其来的市场波动下,理财收益大幅回撤。“反复研究理财产品,折腾了一年,收益率不到2%,还不如大额存单。”丁珊说。

从那以后,她开始给自己制定严格的存款计划,希望趁着利率相对较高时存款,锁定长期收益。

他们的经历是中国存款利率变迁的缩影。

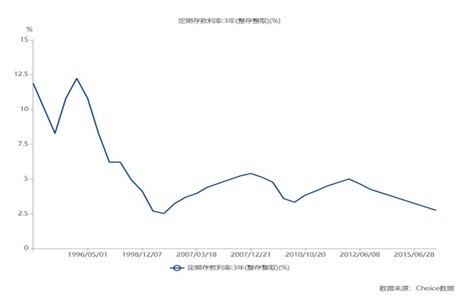

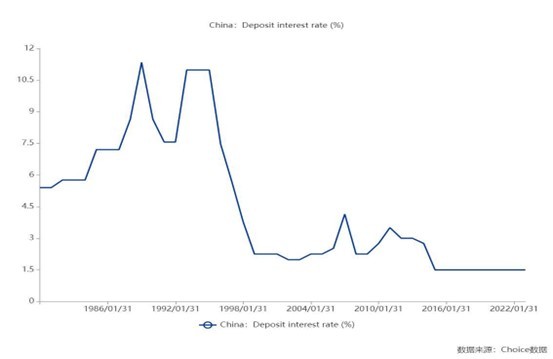

据中国人民银行数据,1990年~1996年期间,3年期人民币存款基准利率大多在7%以上,1993年7月达到阶段性高峰12.24%。2000年开始,3年期人民币存款基准利率基本降至5%以下。2015年10月,3年期人民币存款基准利率降为2.75%。

另据Choice数据援引世界银行的数据,1993年~1995年,中国的1年期存款利率约为10.98%。到1998年时,这一数据指标降低为3.78%,随后多年在3%以下。近5年来,此项存款利率指标稳定在1.5%。

值得注意的是,最新一轮存款降息后,国有大行1年期定存利率再次下降10个基点至1.35%。以此粗略计算,30年间,1年期存款利率从1994年的10.98%下降到2024年的1.35%,“缩水”超过963个基点。

理财方式的变化更迭

长期以来,存款成为中国家庭财富中某种稳定的“锚”,承担着资产配置中最底层的支柱。但在不同的年代,存款的无风险收益之外,居民也在寻求更高的投资理财收益。

黄亚回忆到,年轻时除了存款,最流行的就是炒股。在2000年后,黄亚和丈夫开始托人将少部分资金投入股市。“不过因为不懂基本知识,怕亏钱,投得也不多。”黄亚说。

而对当时的黄亚来说,更接地气的投资方式是民间的“标会”,当时在福建一带较为流行。不过,这种方式类似于民间借贷,合规性及安全性无法保障。

80后的徐林工作后发现了更广阔的理财市场,各种新产品层出不穷。他不断转战股市、基金、理财等多个战场。“无论是什么产品,收益最高的阶段往往是‘人迹罕至’的初期。”他告诉记者,积极理解各类市场新出的投资方式、评估风险并适时进入是他的“致富之道”。

对于丁珊而言,在她毕业后的两三年,徐林曾重仓的那些赛道似乎都已经不香了。她向记者逐一盘点:基金收益波动加大、股市下行、信托暴雷不断,低风险理财也有净值回撤风险。

今年“裸辞”后,丁珊曾在某社交平台开设了一个账号,记录自己每个月的存款利息、投资收益,以此测试能否就此“躺平”。“结论是远远不够,即便是在惠州海边这类便宜的地方租房旅居,也还得贴钱。”丁珊计算,30多万元的理财、存款、基金,每个月只有不到1000元的收益。有一个月,她的股票持续下跌,本金1万元损失近1000,直接将理财积累的当月收益蚕食殆尽。现在,她也开始成为“存款特种兵”,在全国各地寻找相对较高利息的银行存钱。

存款利息是否还会降?

“当前,存款利率大幅低于上世纪的利率水平,这与国内经济、金融环境变化有关,同时,也呈现出利率长期下行的趋势。”光大银行宏观市场部研究员周茂华对第一财经记者表示,上世纪存款利率高,与贷款利率、全社会投资回报率相对水平相匹配,而目前,市场经济发展、供需关系变化、社会综合投资回报率降低、金融市场快速发展等,推动了存款利率下行。

“尤其近几年,宏观经济波动,银行身处复杂的经营环境,净息差收窄较快,银行积极优化负债结构,为存款合理定价。”周茂华认为,银行合理调降存款利率,有利于降低居民和企业融资成本,促进投资和消费;同时,存款利率下行,经济复苏,金融市场情绪回暖,将进一步降低企业居民储蓄倾向,促进市场主体优化资产配置,增强资金流向资本市场的动力,助力股市企稳回升,增加金融市场活力。

从更长的时间维度看,存款利率30年变迁的背后也是利率市场化改革的步步前行。

中泰证券固收首席分析师肖雨在研报中分析了我国存款利率市场化进程的几个重要阶段。第一个阶段是基准利率时代(20世纪90年代),存款利率由央行发布的基准利率决定,既无上浮也无下调;第二个阶段是管住上限,向下浮动(2004年~2015年),与贷款利率下限管理同步实行了存款利率上限管理;第三个阶段是放开上限(2015年~2019年),2015年10月,央行宣布对商业银行和农村合作金融机构等不再设置存款利率浮动上限;第四个阶段是自律管理+市场化推进(2019年至今)。2022年4月,央行指导利率自律机制建立了存款利率市场化调整机制,利率自律机制成员银行参考以10年期国债收益率为代表的债券市场利率和以1年期LPR(贷款市场报价利率)为代表的贷款市场利率,合理调整存款利率水平。

近年来,存款利率下行多基于市场利率定价机制。例如,2022年5~8月,1年期和5年期以上LPR分别累计调降5BP、30BP。随着LPR的下调,2022年9月中旬,部分国有银行以及股份制商业银行将活期存款利率下调5BP,3年定期存款利率下调15BP,3年期以上定期存款利率下调10BP。

招联首席研究员董希淼对第一财经记者表示,今年以来,LPR两次下降,以及商业银行加大向实体经济减费让利,都难以避免对银行利润、净息差产生压力。一季度末,我国商业银行净息差已经降至1.54%的历史低位。虽然前期金融管理部门整改违规手工补息以及部分政策利率有所下调,但如果利润和息差继续下降,银行持续减费让利、稳健发展的压力较大。在这种情况下,下调存款利率、压降负债成本,成为商业银行无奈但现实的选择。

当前,多数业内人士认为,未来银行存款利率仍有调降空间。

董希淼对第一财经记者表示,下一步,银行可能还将采取包括下调存款利率、优化存款结构等在内的更多措施,继续压降资金成本,努力保持息差基本稳定,继续保持稳健发展态势,保持服务实体经济力度不减。

光大证券首席固定收益分析师张旭在研报中判断,2024年内,存款利率较有可能出现多轮下降,且会采用“大行带头、股份制银行快速跟进、其余银行有序跟随”的模式。他预计,下一阶段还将建立健全自律约谈和通报机制,更好地维护存款市场竞争秩序。(黄亚、丁珊、徐林均为化名)

王方然